|

|

|

| 首页 -> 资讯中心 -> 化工园区 |

|

|

|

|

中印原料药(API)产业竞争力对比浅谈 |

|

| 更新时间:2026-01-12 来源: |

一、 总体格局:互补与竞争并存

全球API 市场呈现出“中国提供中间体,印度转化 API,全球消费仿制药”的倒三角结构。

中国: 拥有全球最完整的化工体系,是关键起始物料(KSM)和中间体的全球中心。

印度: 擅长精细化工和后端转化,是连接原料药与全球仿制药市场的核心纽带。

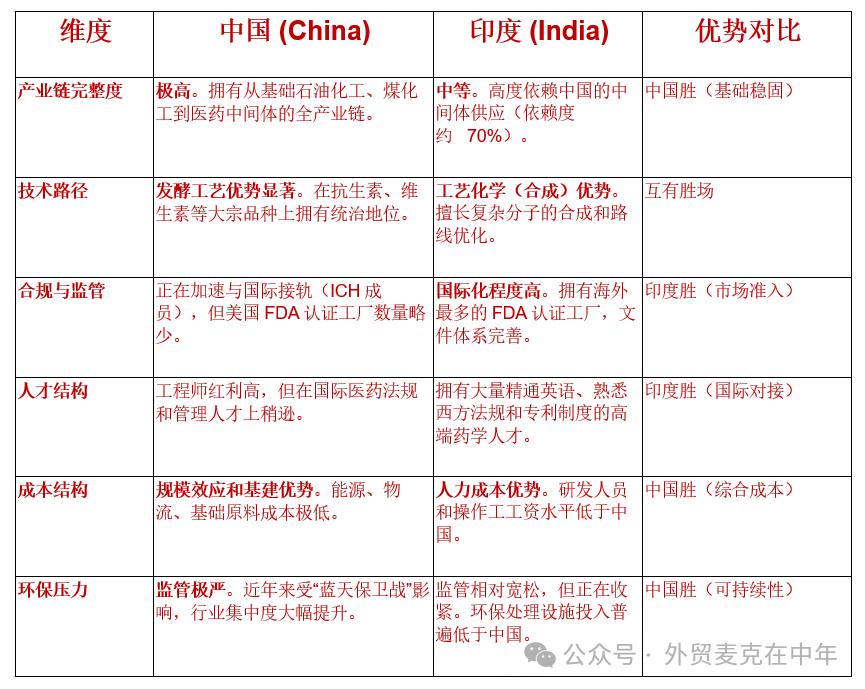

二、 核心竞争力对比维度

三、 深度博弈:差异化定位

1.品种结构的差异

中国(大宗原料药): 在维生素、抗生素、解热镇痛类(如扑热息痛)等大宗、高耗能、高污染品种上具有压倒性优势。

印度(特色原料药): 在抗肿瘤、心血管、中枢神经系统等小批量、高技术附加值的“特色原料药(Specialty APIs)”领域更具竞争力。

2. 商业模式的差异

中国模式: “化工企业 +环保治理 + 规模效应”。通过大规模生产降低边际成本,赚取全产业链利润。

印度模式: “药企内核 +国际注册 + 客户关系”。通过深耕欧美规范市场,利用法规优势赚取品牌和溢价。

四、 核心变数:印度“去中国化”与中国“制剂一体化

1.印度:PLI 计划的冲击

为了扭转对中国中间体的过度依赖,印度政府推出了“生产挂钩激励计划(PLI)”,重点补贴 53 种关键 API 和 KSM。这正在逐步修复印度产业链上游的短板,但化工基础设施(如水、电、路、基础酸碱)的补齐仍需时间。

2.中国:API+制剂一体化

最近几年,中国药企正利用 API 成本优势向下游制剂延伸。通过带量采购(GPO)等政策,中国 API 企业正快速转化为制剂巨头,在东南亚、拉美等非规范市场直接与印度药企展开价格战抢夺市场份额。

五、 总结:竞争走势预测

短期内(3-5年): 尽管印度政府这几年很迫切的希望印度的医药产业自强自立,但是 “中国中间体-印度原料药”的协作关系不可打破。印度短期内难以建立起中国式庞大的基础化工配套能力。

长期看: 中国将通过研发投入在特色 API 和专利药中间体(CDMO)领域侵蚀印度市场。印度将逐步通过本土化生产和多元化采购降低供应链依赖中国原料药的风险,提升其在全球 API 价值链中的稳定性。

六、 结论

中国的竞争力在于深度(产业链)”和“广度(化工体系)”;印度的竞争力在于“高度(法规/合规)”和“准度(市场切入)”。未来两国的医药产业在国际市场上的竞争预计将从单纯的成本博弈转向绿色生产、生物合成及专利避障等高维领域的较量。

原创 外贸麦克李 2026年1月6日 |

|

|